《投資雷達》定期定額怎麼搭配更聰明?

2023/01/15

(圖片來源:鉅亨買基金)

今年以來股、債市跌跌不休,不少人想抓住跳樓大拍賣的最佳進場時機,卻擔心經濟可能衰退,低點尚未到來?但沒人能100%精準預測市場,當你不確定經濟到底能不能軟著陸,也不知道最底部的價格到底在哪裡,定期定額就是解決這個問題的最佳方法。而在不同的市場情境中,分別該怎麼做定期定額的選擇?

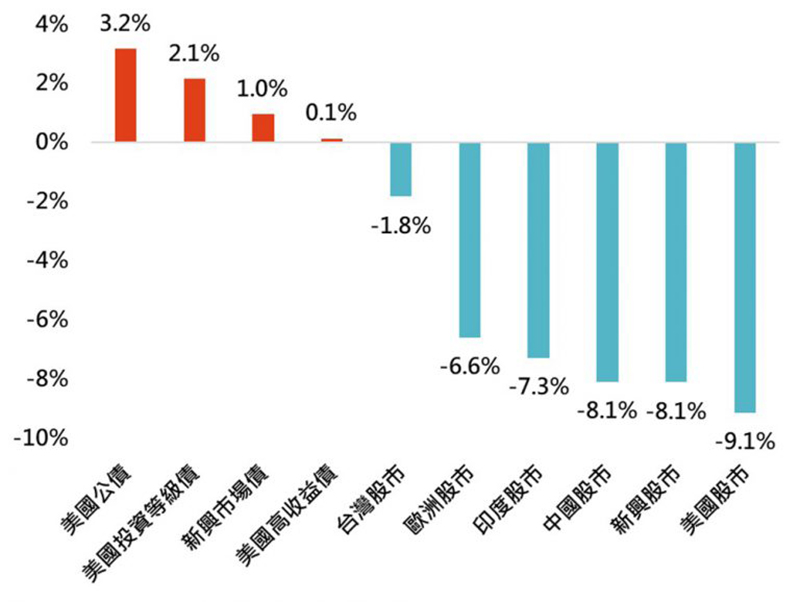

1. 經濟陷入嚴重衰退時,債優於股

一般而言,長天期債券因持有時間較長,需要面臨更大的利率或違約風險,因此長天期債券的殖利率通常會比短天期來的高。而當長短期利差反轉時,往往被視為經濟衰退的警訊。從下圖可以看到,當美國公債長短期利差在近兩年曾經跌至負值,且失業率在近一年內的上升幅度曾超過1.5%時,債券定期定額一年的平均報酬率普遍優於股票,其中又以品質較高且違約風險更低的美國公債與投資等級債的表現更佳。

利差曾反轉且失業率大幅上升,定期定額滾動一年平均報酬率

資料來源:Bloomberg,「鉅亨買基金」整理,資料期間為1993/3-2022/11,採MSCI新興市場股票與中國指數、標普500指數、道瓊歐盟50指數、台灣加權指數、印度孟買股市指數、美銀美林債券指數。*利差已反轉定義為近兩年美國10年與3個月公債間利差曾經跌至負值。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。

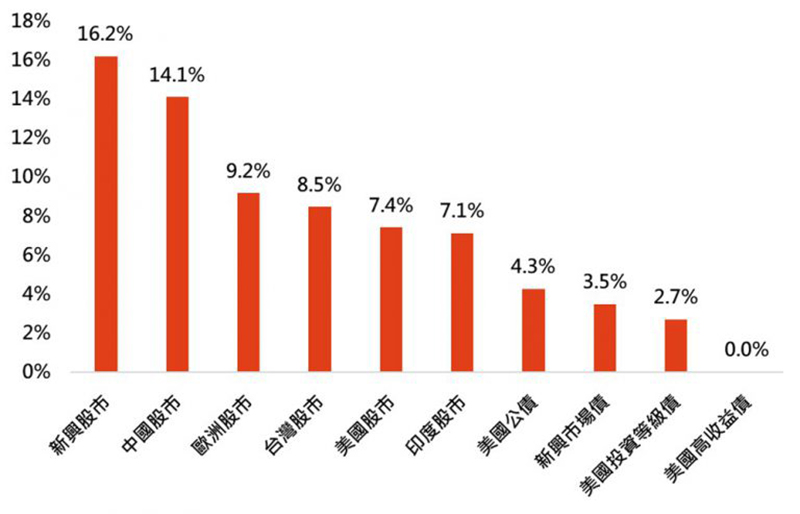

2. 經濟輕微衰退或軟著陸時,股優於債

今年通膨飆升,美國消費者物價年增率一度來到9.1%,能否在降低通膨的同時讓經濟軟著陸,是聯準會後續最大的課題。從下圖可以看到,當美國公債長短期利差在近兩年曾經跌至負值,且失業率在近一年內的上升幅度介於0%至1.5%時,全球主要股、債市定期定額一年皆能得到正報酬表現,其中股票的平均報酬率明顯優於債券。

利差曾反轉且失業率微幅上升,定期定額滾動一年平均報酬率

資料來源:Bloomberg,「鉅亨買基金」整理,資料期間為1993/3-2022/11,採MSCI新興市場股票與中國指數、標普500指數、道瓊歐盟50指數、台灣加權指數、印度孟買股市指數、美銀美林債券指數。*利差已反轉定義為近兩年美國10年與3個月公債間利差曾經跌至負值。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。(圖片來源:鉅亨買基金)

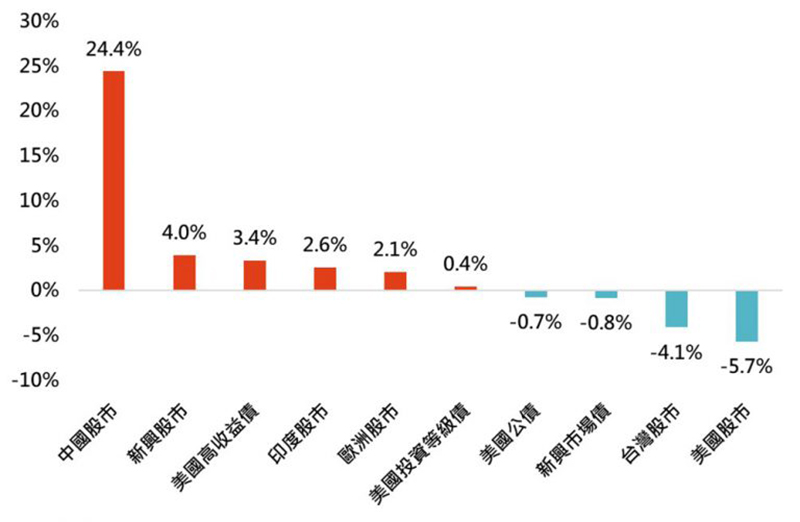

3. 經濟不上不下會更難熬

當投資人猜測經濟即將陷入衰退,但經濟數據依然過熱時,市場會陷入氣氛低迷、停滯不前的陣痛期,是投資市場很不樂見的情況。從下圖可以看到,當美國公債長短期利差在近兩年曾經跌至負值,且失業率在近一年中的上升幅度小於0%時,全球主要股、債市定期定額一年的表現都不太理想。而一直以來走自己路的中國股市,因其政策與世界脫鉤,相對而言能夠得到更高的報酬表現。

利差曾反轉且失業率無上升,定期定額滾動一年平均報酬率

資料來源:Bloomberg,「鉅亨買基金」整理,資料期間為1993/3-2022/11,採MSCI新興市場股票與中國指數、標普500指數、道瓊歐盟50指數、台灣加權指數、印度孟買股市指數、美銀美林債券指數。*利差已反轉定義為近兩年美國10年與3個月公債間利差曾經跌至負值。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。(圖片來源:鉅亨買基金)

鉅亨投資策略:零手續費時代,無痛佈局定期定額

在市場震盪時,定期定額是分攤成本的好方法,可以避免買在高點又錯過低點。而在目前經濟前景較不明確的情況下,建議投資人可開始利用定期定額來降低市場的波動風險。

心發現 延伸閱讀: